- 新的技术

- PCI应用的文章

- 新的功能

货币指数:解密中央银行

发达国家的央行对自己的短期计划讳莫如深。然而投资者,机构和外汇交易员能够且必须考虑这些因素。本文将展示如何创建基本的货币指数, 基于PQM创建综合工具。学习指数之间的相互关系,降低头寸风险. 该文章证实了在全球经济危机中央行间从合作必然转为对抗的假设.

货币指数作为分析工具

除影响货币政策(失业,通胀等)的基本面因素外, 存在一些特别的分析方法不能忽略. 在接下来我们假设调教政策保证趋势持续数月或持续1年: 尽管央行很少采取货币干预或口头干预, 但仍旧使用这些方法来稳定货币.

为了确定货币相对于全球外汇市场的价值, 建议使用货币指数. 其具有明显的优势: 它清楚地表明在一个特定经济区域的趋势,如欧元区。与此同时,其他地区的经济因素对该货币指标的影响最小。根据国际清算银行(BIS)2013年的报告显示,银行间交易使用的最流行的货币有:美元,欧元,日元,英镑,澳元,瑞士法郎和加元。为了创建欧元指标, 我们使用了阶段投资组合, 其结构随着欧盟经济数据的公布而略微变化. 并且BEUR指数具有下列的结构:BEUR=[USD+JPY+GBP+AUD+CHF+CAD]. 因此欧元相对资产组合的价值指标, EUR/BEUR基于交叉汇率之和.

为了降低资产组合工具对欧盟新闻的敏感性,我们优化资产组合的货币份额. 对此您可以使用银行间货币周转率(见下表)。指数份额基于剩余周转额。该指数为欧元总的周转额和单独的周转额. 货币的权重的选择与剩余份额成正比

- EUR/USD: 6.7%;

- EUR/JPY: 28%;

- EUR/GBP: 28.9%;

- EUR/CHF: 29.5%;

- EUR/AUD: 30.4%;

- EUR/CAD: 30.5%.

基于下列投资组合, 方案被用于创建EUR和USD指数:

BEUR =[USD(4.35%)+JPY(18.2%)+GBP(18.8%)+AUD(19.8%)+CHF(19.2%)+CAD(19.6%)];

BUSD =[EUR(12.7%)+JPY(14.5%)+GBP(17.5%)+AUD(18.1%)+CHF(19.1%)+CAD(18.0%)].

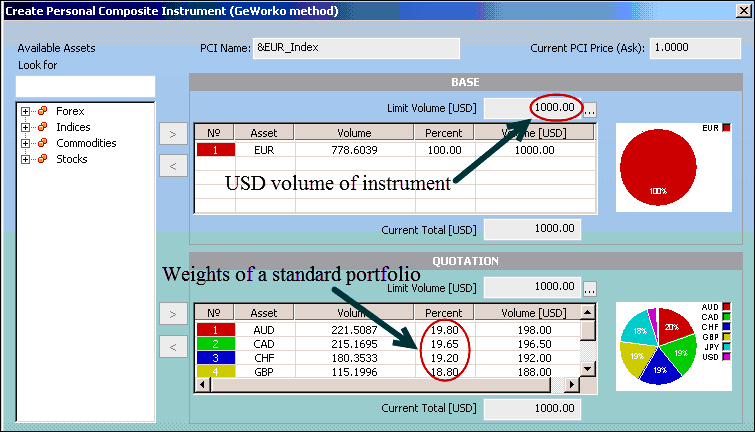

使用 NetTradeX交易平台创建图表, 该平台可以基于标准资产创建个人综合工具(PCI). 标准的投资组合工具通过添加货币值报价资产中. 资产的安排被直接使用百分比. 通过符号EURi和vsUSDi表示欧元指数和美元反指数. 在线牌价和货币指数的组成, 您可以在EURi 和 vsUSDi一章中了解. 在下列图表中为在NetTradeX平台中创建EURi指标的过程.

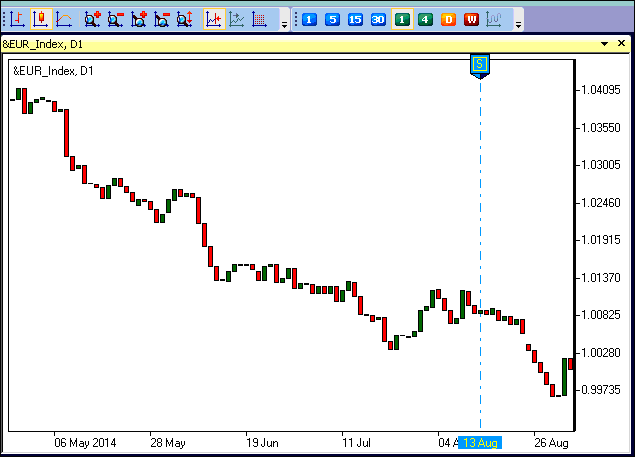

在上图中, 欧元为基础资产, 而标准资产组合为报价资产. 创建指数后, 可以添加值交易平台的数据库中. 指数开盘和收盘价是基于基础资产和报价资产的汇率自动计算出来的(下图).

金融危机和货币战争

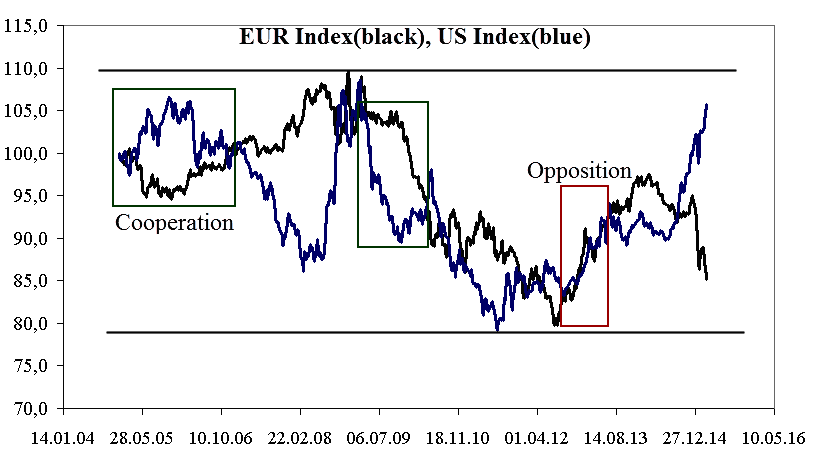

输出图表至Excel中并设为统一的比例. 这可以比较指数EURi 和vsUSDi (周图, 自2005年1月至3月份的时间段内). 初始值取100%. 货币指数在80-110%范围内波动: 波动设为+/-20%, 即低于初始波幅70%. 这意味着, 欧洲央行和美联储不会采取不相关的货币政策. 所选的历史时期之内正相关系数为50%,提请注意的是,监管机构很可能对抗(红色矩形),大于合作(绿色矩形)。 最后红色矩形表示在一个有限区间的时间表(2012-2013年)两种货币同时加强。图表显示的是欧元指数(黑线)和美元指数(蓝线)的周图.

2005-2013的数据. 来源: IFC Markets,NetTradeX平台:

在这个阶段,欧盟贸易平衡从1123上升至518亿欧元,而美国该数值为4607.42降至4002.53美元。 该时期货币加强是由于危机后刺激出口, 之前指数下降至80%水平。量化宽松 – 这是一种流行的策略,其目的是促使资本在工业和服务业的流动,并吸引了政府债券的潜在买家。 宽松政策的推出, 使得出现了''长''钱. 该时间段市场开始逐步消化债务,国债开始上市开始上升。

欧洲央行的反映

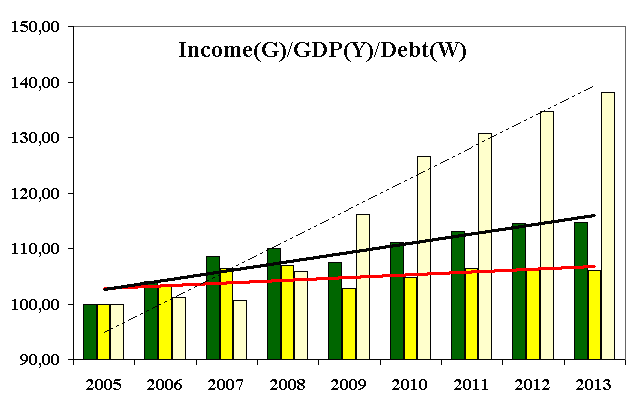

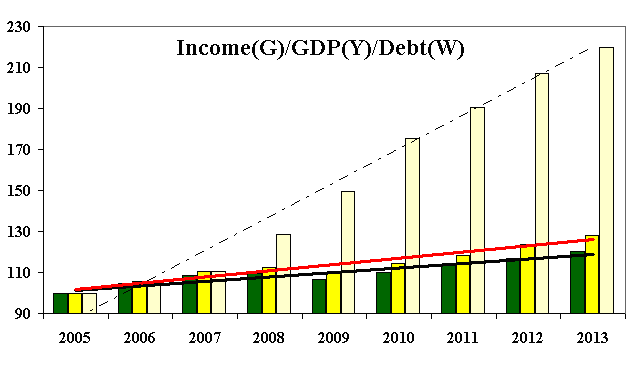

下图显示了欧盟国家人均收入,GDP和国债。国债(虚线)2009年开始增长远超GDP(红色线)和收入(黑线)。启动量化宽松政策后,贸易平衡就开始上涨。意图很明确: 即提高居民收入。然而GDP的增长和收入之间的差距逐渐增大。回归的扩散线同样证明了GDP和国债的差距。国债增长比GDP的块1.64%,同时居民收入增长超GDP3.4%. 由此可以得出结论,欧元区的货币干预更有助于吸引资金,增加收入,而不是GDP的增长。

欧盟主要经济指标.

人均收入(绿色), GDP(黄色)和债务(白):

如果欧元区的结构保持不变,不会寻求其他方式来刺激经济增长,类似的经济模式将沦为金融金字塔。最后,需要债务再融资。一个可能的原因是经济复苏缓慢 - 不愿意坚持经济政策和低税率政策。注意到自2008年开始债务的非线性增长伴随着货币贬值(图下方)。最初该机制使得吸收长期资金并刺激出口, 正如我们前面提到的.

美联储的反作用

分析美联储在一定时期内货币的对抗行动(红色框)。该方案具有相同的数量特征:在2009年,美元指数下跌的同时伴随这出口的增长. 其结果是,投资的增加使得GDP走出了红色区域(2008年为-2%)进入到了绿色区域(5%,2013年)。

金融金字塔的迹象更加明显:国家债务的增长速度比GDP快5.44倍。但是,在这种情况下,投资者的积极性是合理的:GDP增长提高了人均收入, 不是通过重定向的资金来支持社会义务。两个调控使用了量化宽松政策吸引投资,并确保了稳定的经济复苏。在这两种情况下,这些措施形成了金融金字塔的结构。但如果谈到欧元区,因有上述基本面, 金字塔机构消除的机会很大。2008年开始爆发的货币战争对美国受益, 因为GDP增长转化为收入。

美国主要的经济指数.

人均收入(绿色),国内生产总值(黄色)和债务(白):

对抗还是合作

当前欧洲央行和美联储的政策再次处于合作期. 全球经济危机下, 从合作到对抗的转变是必要的. 作为美国的主要贸易伙伴,欧盟不希望货币对抗,因为如果美国经济增长会给欧盟带来直接的利益. 然而,经济的软化欧元区的资源已经部分开发:欧洲债券销售获得的资金,大部分用于社会支出,然后来支持实体经济。我们认为,量化宽松的激进计划将逐步减小和欧洲经济的资源将被分配到削减债务。美国临时冻结基准利率 – 这对货币合作是有益的措施。如果实行合作, 那么EUR/USD和关联的货币对(GBP/USD, USD/CHF)将会出现趋势运动, 而不是返回值平均值. 您可以了解"Forex trading strategy: Cross Market Index. Network approach":